Подготовка справки-расчета для предоставления в фсс. Подготовка справки-расчета для предоставления в фсс Как сформировать отчет 4 фсс зуп

Своевременная сдача предусмотренных законодательством отчетов – одна из важных обязанностей бухгалтера. Необходимо, чтобы форма сдаваемого отчета была актуальной, а содержание – точным. Такое средство компьютерного учета, как «1С Бухгалтерия 8.3», позволяет всю требуемую отчетность, в том числе в Фонд социального страхования, формировать автоматически на основании введенных в программу документов.

Тариф для автоматического расчета и начисления взносов задается в 1С соответствующими настройками организации:

Зарплата и кадры/ Справочники и настройки/ Настройки учета зарплаты, вкладка «Налоги и взносы с ФОТ»

А также настройками конкретного сотрудника (например, статус или инвалидность).

Страховые взносы на заработную плату 1С Бухгалтерия 8.3 начисляет, согласно тарифу, одновременно с самой зарплатой, тем же . На вкладке «Взносы» документа «Начисление зарплаты» можно видеть суммы начисленных взносов, в том числе по социальному страхованию.

Как начисляется зарплата, можно увидеть в нашем видео:

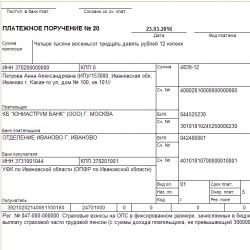

Для регистрации уплаты взносов на соцстрахование в 1С должна быть введена документом «Списание с расчетного счета», имеющим вид операции «Уплата налога» и реквизиты налога «Страховые взносы в ФСС» (или «Страховые взносы в ФСС от несчастных случаев») и «Взносы».

Отчетность в ФСС

Регламентированная форма 4-ФСС «Расчет по начисленным и уплаченным страховым взносам» должна предоставляться в ФСС ежеквартально. В «1С:Бухгалтерии 8.3» данная форма заполняется через специальное рабочее место «1С:Отчетность».

Программа позволяет подключить платный сервис «1С:Отчетность», обеспечивающий электронный обмен с гос. органами и сдачу отчетности через интернет. Но даже если этот сервис не подключен, в 1С можно создавать и автоматически заполнять требуемые отчеты, сохранять их в программе и затем выгружать в виде файла или распечатывать для сдачи в бумажном виде.

Получите 267 видеоуроков по 1С бесплатно:

Отчеты/ 1С:Отчетность/ Регламентированные отчеты

Для создания нового следует нажать «Создать» и в открывшейся форме выбрать вид отчета. В нашем случае нужно раскрыть группу «Отчетность в фонды» и выбрать 4-ФСС.

После этого появится окошко для выбора организации (если их несколько) и периода отчетности. Выбранный период впоследствии нельзя будет изменить (если период был выбран неправильно, придется создавать новый отчет).

После выбора периода откроется сам отчет 4-ФСС. Вкладки на панели слева соответствуют разделам отчета, при переходе на вкладку раздел отображается в правой части. Чтобы в разделах отчета появились данные, необходимо нажать кнопку «Заполнить», без этого отчет останется пустым.

Разделы отчета заполняются данными на основании имеющихся в программе проведенных документов. Например, в таблице 1 раздела 1 в показателях «Начислено к уплате страховых взносов» будут отражены суммы взносов, взятые из документов по начислению зарплаты за соответствующий период.

Обратите внимание : если за отчетный период вводились больничные листы, то сумма начисленных по ним пособий автоматически попадает в показатель «Расходы на цели обязательного страхования» 4-ФСС, никаких дополнительных действий для этого не требуется.

Уплаченные взносы также попадают в отчет автоматически из банковских выписок, регистрирующих уплату взносов в ФСС. Предусмотрена и возможность добавления новых строк для отражения уплаты взносов.

Кроме того, выплаченные пособия отражаются в таблице 2 раздела 1 («Расходы по обязательному соц. страхованию»), а также в таблице 3 раздела 1 («Расчет базы для начисления взносов») как необлагаемые суммы.

Аналогично программа заполняет раздел 2, связанный со страхованием от производственных несчастных случаев.

Для некоторых показателей в отчете предусмотрена расшифровка. Например, чтобы увидеть, из чего складывается сумма пособий по временной нетрудоспособности в таблице 2, нужно выделить этот показатель и нажать «Расшифровать». Откроется окно с отображением сотрудников и сумм начисленных им пособий.

В отличие от бухгалтерских и аналитических отчетов, все регламентированные отчеты пользователь может по кнопке «Записать» сохранить в программе, в списке «1С:Отчетность». Каждый отчет можно выгрузить в виде файла на жесткий диск или носитель либо распечатать по соответствующим кнопкам.

В случае необходимости программа позволяет формировать не только отчет 4-ФСС, но и 4а-ФСС (предоставляемый некоторыми категориями физических лиц).

Документ «Операции учета взносов»

Создаем новый отчет 4-ФСС в 1С 8.3 Бухгалтерия 3.0:

Устанавливаем отчетный период – полугодие, нажимаем Создать:

Во-первых, проверяем Титульный лист. В 1С 8.3 Бухгалтерия 3.0 шифр страхователя заполняется автоматически:

Первая часть шифра характеризует тариф. В нашем случае установлен основной тариф:

Вторя часть шифра характеризует систему налогообложения:

Третья часть шифра – указывается бюджетное учреждение либо иной плательщик:

Как сделать расчет среднесписочной численности работников и внести данные о среднесписочной численности в 1С 8.3 (8.2), в том числе как проверить данный расчет в 4-ФСС .

Код ОКВЭД в форме 4-ФСС

Код ОКВЭД в разделе I указывают только плательщики , применяющие пониженные тарифы. Вводится код по основному виду экономической деятельности:

Код ОКВЭД в разделе II указывают все страхователи и вводят код основного вида экономической деятельности, который подтвердили в ФСС:

В 1С 8.3 Бухгалтерия 3.0 код ОКВЭД заполняется и в Разделе I и в Разделе II. Для того чтобы форма 4-ФСС была заполнена «идеально» согласно установленному порядку, то в разделе I данный код нужно убрать, так как в нашем случае организация применяет основной тариф:

4-ФСС – Таблица 3

Проверяем Таблицу 3 – как сложилась база для начисления взносов. Проверять данные можно по своду начисленной зарплаты либо по специализированному отчету «Анализ взносов в фонды».

Свод начисленной зарплаты в 1С 8.3 находится:

Выбираем Полный свод начислений, удержаний и выплат:

Устанавливаем период и нажимаем Сформировать:

Смотрим строку Начислено:

Видим, что данная сумма отразилась в форме 4-ФСС:

Не попадают в отчетность 4-ФСС выплаты, которые не являются объектом обложения взносами. Например,

- выплаты, не связанные с трудовыми отношениями либо заключенным договором ГПХ,

- подарки по договору дарения,

- выплаты не сотрудникам организации,

- дивиденды.

Анализ взносов в фонды в 1С 8.3 располагается в разделе Зарплата и кадры – Отчеты по зарплате:

В появившемся окне смотрим суммы Начислено всего, Не облагается, которые попадают в форму 4-ФСС:

Также можно сверить облагаемую базу взносов:

Также проверяем в строке 8 те суммы из базы для начисления взносов, которые облагаются особым тарифом. В частности, сумма выплат иностранцам, временно пребывающим:

Если заполнена строка 8, то необходимо проверить заполнение Таблицы 3.1:

Как рассчитываются страховые взносы за иностранных работников в программах 1С 8.3 читайте в .

4-ФСС – Таблица 1

Таблица 1 проверяется по данным расчетов с ФСС, сверяем со счетом 69.01. Если по ОСВ по счету 69.01 дебетовый остаток, то отражается задолженность за фондом. Если кредитовый остаток на начало, то это задолженность за плательщиком страховых взносов:

В нашем случае данная сумма отражается в форме 4-ФСС в строчке 1 Таблицы 1:

Далее смотрим дебетовый оборот по субконто Расходы по страхованию – это начисленные пособия, которые отражаются в строчке 15 Таблицы 1 формы 4-ФСС. В нашем примере заполнения таблицы 1 возникло расхождение:

Данное расхождение в 1С 8.3 Бухгалтерия 3.0 связно с тем, что заполнение 4-ФСС происходит на основании специального регистра накопления пособий. Данные в этот регистр вносятся либо документом Больничный лист либо документом Операции учета взносов. Если пользователь 1С 8.3 забыл ввести Операцию учета взносов, то пособия не попадают в строчку 15 Таблицы 1 формы 4-ФСС и Табличку 2.

Документ Операции учета взносов в 1С 8.3 можно найти:

В нашем случае в 1С 8.3 с помощью документа Начисление зарплаты было начислено пособие при рождении ребенка. Были установлены соответствующий вид начисления и отражение по дебету счета 69.01:

Соответственно, в бух.учете прошла проводка:

При этом Операцию учета взносов не ввели. Поэтому возникло расхождение. Для устранения расхождения введем данный документ, заполним данные и проведем документ:

Дебетовый оборот по субконто Налог (взносы) начислено/уплачено по счету 69.01 – это уплата страховых взносов, которая отражается в строчке 16 Таблицы 1:

Заполнение остальных строк Таблицы 1 предусмотрено при регистрации специальных документов в 1С 8.3:

- Стр 1/12 и 9 /19 – остаток на 01.01/30.06 по регистру накопления «Расчеты с фондами по страховым взносами»;

- Стр. 2 – документ «Начисление зарплаты», закладка «Взносы»;

- Стр. 3 – документ «Акт проверки страховых взносов»;

- Стр. 5 – ручная операция. При этом нужно отразить и в бухучете, и в регистре накопления Расчеты с фондом по страховым взносам:

- Стр. 6 – документ «Поступление на расчетный счет», счет Кт = 69.01, вид платежа = Получено от исполнительного органа ФСС;

- Стр. 15 – документ «Больничный лист», документ «Операция учета взносов» закладки «Пособия по уходу за ребенком», «Пособия по соц.страхованию»;

- Стр. 16 – документ «Списание с расчетного счета», счет Дт = 69.01, вид платежа «Налог(взносы) начислено/уплачено».

4 ФСС – Таблица 2

Таблица 2 формы 4-ФСС в 1С 8.3 заполняется автоматически на основании регистра пособий. Все, что было начислено либо документом Больничный лист, либо документом Операции учета взносов – попадает в форму 4-ФСС.

При заполнении Таблицы 2 в 1С 8.3 нужно уделить внимание на строчку 16, где справочно указывается сумма начисленных и не выплаченных пособий, то есть задержанные выплаты. В 1С 8.3 Бухгалтерия 3.0 данная строчка заполняется вручную:

4-ФСС – Таблица 5

В нашем случае в таблице 2 графе 5 заполнилась сумма, так как имело место оплата дополнительных выходных дней для ухода за детьми-инвалидами, которая возмещается ФСС из федерального бюджета:

Соответственно, автоматически в 1С 8.3 заполнилась таблица 5:

4-ФСС – Таблица 6

В таблице 6 численность работающих инвалидов и код ОКВЭД в 1С 8.3 проставляется автоматически, а численность сотрудников, работающих с вредными факторами, при необходимости заполняется вручную:

Проверяются данные в таблице 6 с помощью отчета Анализ взносов ФСС раздела ФСС НС:

В нашем примере заполнения таблицы 6 все суммы совпадают:

Расхождения между третьей и шестой таблицами могут возникать, если были выплаты по договорам ГПХ. Так как данные выплаты не являются объектом обложения взносами ФСС НС, поэтому они не включаются в таблицу 6.

Также расхождение между 3 и 6 таблицей могут возникать по выплатам временно пребывающим, высококвалифицированным иностранцам, так как данные выплаты взносами ФСС не облагаются, а взносами ФСС НС облагаются.

В остальных случаях данные в 3 и 6 таблицах должны совпадать. При этом стоит отметить, что в 6 таблице нет предельной величины базы для начисления взносов.

В таблице 6 в строчках 5-8 указывается размер тарифа, так как могут быть установлены скидки либо надбавки к страховым тарифам ФСС НС, поэтому если необходимо, то в 1С 8.3 эти строчки заполняются вручную.

4-ФСС – Таблица 7

Данные в таблице 7 сверяются с ОСВ по счету 69.11:

Остаток на начало либо кредитовый, либо дебетовый – соответственно, либо это строчка 1, либо строчки 12-14. Кредитовый оборот – это начислено к уплате взносов. Дебетовый оборот – это расходы по виду Налог (взносы) начислено/уплачено, то есть уплата взносов:

Уплата взносов в строчке 16 в 1С 8.3 заполняется автоматически из банковских выписок. При этом в банковских выписках важно указывать реквизиты платежного документа: входящие номер и дату:

Реквизиты платежного документа отражаются в отчете:

4-ФСС – Таблица 10

Таблица 10 в 1С 8.3 Бухгалтерия 3.0 заполняется вручную по состоянию на начало года. В нашем случае 3 аттестованных рабочих места, по которым проведена специальная оценка условий труда:

Здравствуйте, уважаемые читатели блога . В сегодняшней публикации я продолжу серию статей для начинающих пользователей программного продукта «1С Зарплата и Управление Персоналом» , а также для тех, кто только решает, приобретать эту программу или нет. И поговорим мы сегодня о формировании регламентированной отчетности для сдачи в контролирующие органы: Фонд Социального Страхования (4-ФСС), Пенсионный Фонд России (РСВ-1) и Инспекцию Федеральной Налоговой Службы (НДФЛ) . Мне представляется этот раздел учета ключевым и итоговым в работе с программой. Во многом именно ради автоматизации формирования и отправки отчетности приобретается эта программа.

Напомню, что ранее в этой серии статей были представлены возможности кадрового учета, расчета и выплаты заработной платы, расчета и уплаты страховых взносов, а также возможности бухгалтерского учета в 1с зуп. Перечень всех материалов этой серии представлен ниже:

Заполнение формы 4 фсс

✅

✅

✅

Итак, начнем с отчета 4-ФСС. Этот отчет сдается в фонд социального страхования ежеквартально. Для формирования этого регламентированного отчета необходимо зайти в рабочее место «Регламентированная и Финансовая отчетность» (Расчет зарплаты по организациям -> Отчеты -> Регламентированные отчеты). В левой колонке открывшегося окна необходимо выбрать вид отчета «4-ФСС» и нажать на него двойным щелчком мыши для создания нового.

После этого откроется незаполненный бланк формы 4-ФСС . Для его автоматического заполнения по данным учета необходимо нажать на кнопку «Заполнить», расположенную в левом верхнем углу. Для перехода между разделами используйте кнопки закладок либо кнопку «Перейти к…».

Также форму возможно редактировать вручную.

После заполнения и проверки сведений нажмите ОК. Созданный отчет появится в «Журнале отчетов» рабочего места «Регламентированная и Финансовая отчетность». Этот отчет будет сохранен в базе как любой другой документ в программе.

Созданный отчет можно распечатать, используя кнопку «Печать» в самом отчете или в Журнале отчетов. Затем, отчет возможно выгрузить в формате XML для отправки в контролирующие органы с помощью сторонних программ (Например, СБиС). Для пользователей у кого подключена «1С Отчетность» возможна непосредственная отправка отчета из 1С ().

Форма РСВ 1 ПФР

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

С 1 квартала 2014 год формат регламентированной отчетности в Пенсионный фонд поменялся. Теперь организации должны предоставлять единую форму РСВ-1. Которой будет содержать и индивидуальные сведения работников. Подробнее об обновлениях в РСВ-1 читайте в статьях:

Сформировать отчет РСВ 1 можно двумя способами. Первый, формирование отчета в рабочем месте «Подготовка данных для передачи в ПФР». Доступ к нему можно получить на закладке ПФР рабочего стола программы. Второй способ, это открыть сервис «Регламентированная и финансовая отчетность» (Расчет зарплаты по организациям -> Отчеты -> Регламентированные отчеты) и в левой колонке двойным щелчком нажать на строчку РСВ-1. При этом, программа Вас всё равно перенаправит в рабочее месте «Подготовка данных для передачи в ПФР».

Как Вы, наверное, уже поняли нажатие кнопки» Сформировать» поможет нам создать отчет за 1 квартал 2014 года.

Подробное описание всех полей этой формы приведено в статье: . Отменяется распределение уплаченных взносов. В рабочем месте представлена возможность редактирования только разделов 2.5 и 6 бланка РСВ-1. Для редактирования остальных разделов и просмотра РСВ-1 в целом необходимо перейти в сервис «Регламентированная и Финансовая отчетность» (Расчет зарплаты по организациям -> Отчеты -> Регламентированные отчеты). В Журнале отчетов будет отображаться созданный нами отчет РСВ-1. Открыв его, можно отредактировать и просмотреть все разделы, а также напечатать, выгрузить и отправить в пенсионный фонд.

Cправка 2 ндфл

✅ Семинар «Лайфхаки по 1C ЗУП 3.1»

Разбор 15-ти лайфхаков по учету в 1с зуп 3.1:

✅ ЧЕК-ЛИСТ по проверке расчета зарплаты в 1С ЗУП 3.1

ВИДЕО - ежемесячная самостоятельная проверка учета:

✅ Начисление зарплаты в 1С ЗУП 3.1

Пошаговая инструкция для начинающих:

Для формирования отчетности в налоговую инспекцию по форме 2 НДФЛ, которая сдается по итогам года, в программе существует специальная обработка «Подготовка данных по НДФЛ для передачи в налоговые органы». Доступ к ней можно получить на закладке «Налоги» рабочего стола программы. Используя кнопку «Сформировать справки», в автоматическом режиме формируются данные по налоговому учету. Сформированные сведения можно проверить, используя встроенную проверку, распечатать сами справки по каждому сотруднику и реестр сведений о доходах, выгрузить файл для отправки в форматеXML. В случае если у Вас будет подключен сервис «1С Отчетность», отправка отчетности возможна непосредственно из программы (читайте ). Кнопки для осуществления этих действий обведены красным на картинке.

Для корректной выгрузки данных необходимо, чтобы у сотрудников были введены паспортные данные и сведения о регистрации. Всё это вводится в справочнике «Сотрудники». Вообще о всех недостающих сведениях программа подскажет при попытке выгрузить данные.

На этом сегодня всё. В следующей части мы рассмотрим .

Чтобы узнать первыми о новых публикациях подписывайтесь на обновления моего блога:

Подготовка необходимого пакета документов для предоставления в ФСС РФ осуществляется в приложении 1С бухгалтерия, учет осуществляется в подразделе «Заявление и справка-расчет для ФСС».

Порядок действий:

- Откройте отчет для заполнения заявления и справки-расчета из меню «Зарплата и кадры» (Зарплата - Отчеты).

- В графу «Период» введите даты начала и окончания периода возмещения расходов по выплате пособий (начало периода совпадает с началом года).

- Строка «Организация» будет заполнена автоматически. Если организаций несколько, следует выбрать ту, которая направляет в ФСС запрос по выделению средств на соцобеспечение.

- Меню «Настройки» предназначено для ввода данных, нужных для оформления бланка заявления в программе 1С бухгалтерия 8.3 (рис. 1). Эти же данные - должность руководителя органа контроля по взносам, номер лицевого счета компании в Федеральном казначействе и др. - могут быть впоследствии введены вручную.

Нажатие кнопки «Закрыть и сформировать» запускает формирование описанных ниже документов.

Заявление о запросе средств на социальное страховое обеспечение (рис. 2)

В заявлении будут автоматически указаны следующие данные:

- информация о страхователе (адрес, регистрационные данные в ФСС) - заполняется программой на основе документа «Организации». Чтобы добавить недостающие сведения, откройте документ «Организации» (Главное > Настройки);

- сумма возмещения страховых выплат. Она не может превышать сумму, указанную в справке-расчете и детализации расходов;

- банковские реквизиты организации (заполняются программой 1С бухгалтерия на основе документа «Организации»);

- данные о руководителе и главном бухгалтере (заполняются на основе документа «Организации»).

Недостающая в сформированном бланке заявления информация может быть введена вручную.

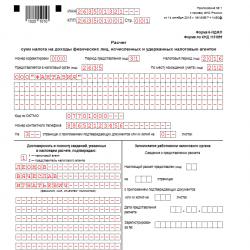

Справка-расчет, прилагаемая к заявлению о затребовании средств на страховое обеспечение (рис. 3) формируется следующим образом:

- в строках 1 и 11 указывается соответственно задолженность за страхователем либо за местным органом Фонда;

- в строки 2 - 5 вносится размер сумм начисленных взносов на социальное страхование с начала расчетного периода. Начисление взносов осуществляется в разделе программы, посвященном начислению заработной платы. Кроме того, могут использоваться формуляры «Операция учета взносов» и «Перерасчет страховых взносов» (см. меню раздела «Зарплата и кадры»);

- строка 6 содержит данные по дополнительно начисленным взносам, вносимые на основе таблиц «Акт проверки взносов», которые можно вызвать из раздела «Страховые взносы», меню «Зарплата и кадры»;

- строка 7 предназначена для не принятых к зачету расходов на страхование. Сумма вводится посредством документа «Операция» (см. Расчеты с фондами по взносам на страхование);

- 8-я строка содержит данные о суммах, переведенных на счет компании Фондом социального страхования, с целью восполнения израсходованных средств. Эти суммы вносятся в бланк справки посредством таблицы «Поступление на расчетный счет», в которую можно выйти из меню «Банк и касса»;

- 9-я строка предназначена для указания вручную сумм излишне выплаченных взносов, которые были зачтены Фондом или возвращены на счет организации;

- в строки 12 - 15 заносятся данные о суммах, израсходованных с начала расчетного периода на нужды обязательного социального страхования по случаям временной нетрудоспособности и материнства. Сумма, указанная в строке 12, должна быть идентична цифрам в контрольной строке 15 (столбец 4) в таблице, содержащей детализацию расходов (см. рис. 4). Ввод соответствующих сумм пособий осуществляется с использованием документа «Операция учета взносов» (меню «Зарплата и кадры»);

- строки 16-19 содержат суммы взносов, которые были переведены на счет ФСС. В 1С бухгалтерия 8.3 учет и ввод числовых значений в данные строки производится с использованием таблицы «Списание с расчетного счета» в разделе «Банк и касса»;

- строка 20 соответствует размеру списанной задолженности: числовое значение вводится в строку вручную;

- строка 21 показывает задолженность страхователя по состоянию на момент завершения расчетного периода, а строка 10 - соответственно, задолженность местного органа ФСС.

Информация в формуляр справки может вноситься как в автоматическом режиме, так и вручную. Следует отметить, что, при ручном вводе сумм необходимые операции перерасчета в автоматическом режиме производиться не будут.

Формуляр детализации расходов на социальное страхование и расходов, использующих трансферты федерального бюджета (рис. 4)

Данный формуляр задействует прежде использовавшуюся таблицу по форме 4-ФСС. Здесь отражена классификация пособий по типам (больничные, пособия по беременности, по уходу за ребенком и т.п.). Колонка 5 охватывает исключительно те расходы, которые возмещаются из федерального бюджета.

Нужно быть внимательными с расчетом взносов. Если например, в январе сторнируется оплата за декабрь, то проверьте себя. Если произведен перерасчет страховых взносов в 1С ЗУП 3.0, возможно взносы посчитаны некорректно в 4-ФСС.

Смоделируем пример. Сотруднику был начислен больничный лист в январе за декабрь. Соответственно, в 1С ЗУП 3.0 отсторнировалась оплата по окладу за этот период и было начислено пособие. Так как сотрудник болел почти весь январь, то зарплата за январь не перекрыла пособие:

При расчете зарплаты за январь сотруднику начислено 2000 рублей по окладу. При этом начислились страховые взносы только с 2000 рублей во все фонды. Сторнирование 1С ЗУП 3.0 автоматически «не увидела» при расчете взносов за январь:

В 1С ЗУП 3.0 (8.3) страховые взносы пересчитываются отдельным документом. В разделе Налоги и взносы есть документ «Перерасчет страховых взносов». Нужно указать месяц регистрации – январь, расчетный период 2015 год и нажать на кнопку рассчитать:

При перерасчете страховых взносов 1С ЗУП 3.0 «видит», что нужно перерассчитать взносы по сотруднику за прошлый год на основании корректировки базы, которая произошла в документе :

4 ФСС – Таблица 3

Дальше заполняем форму 4 – ФСС. Смотрим меню Налоги и взносы – Отчеты по налогам и взносам – Анализ взносов в фонды. Из Анализа по отчету взносов видно, что всего начислено выплат на сумму 1 876 068,21 рублей. Если сравнивать с 4 –ФСС, то здесь сумма другая 1 881 068,21 рублей:

Расхождение связано с тем, что в базу не попало сторно оплаты по окладу в сумме 5000 рублей. Потребуется ручная корректировка 4-ФСС в 1С ЗУП 3.0 строки 1 Раздела 1 Таблицы 3.

При этом нужно посмотреть в каком месяце произведен перерасчет, соответственно подправить сумму из граф 4 или 5 или 6. В нашем примере перерасчет взносов был в январе, соответственно не идут январские взносы с базой на сумму в 5000 рублей:

Сумма страховых взносов в Таблице 3 в 1С ЗУП 3.0 рассчиталась верно:

4 ФСС – Таблица 6

Также потребуется ручная корректировка 4-ФСС строки 1 Раздела 2 Таблицы 6 – база ФСС НС. При этом нужно не запутаться и учесть, что выплаты по договорам ГПХ в таблице 6 не показывают.

Теперь посмотрим на отчет – Анализ взносов ФСС НС, начислено всего:

Сумма в строчке 1 Таблицы 6, будет отличаться на сумму договоров ГПХ:

Необходимо провести сначала расчет: от суммы 1 876 068,21 руб. отнять оплату по договорам ГПХ – 12000 руб., получится сумма, которая должна быть:

Эта сумма будет отличаться от того, что есть в 4-ФСС Таблице 6 на 5000 рублей. Поэтому также корректируем вручную:

В табличке 7 формы 4-ФСС взносы с 5000 рублей учтены верно.

4 ФСС – Таблица 1

В 1С ЗУП 3.0 (8.3) предусмотрены следующие документы для заполнения специфических строк Таблицы 1 формы 4-ФСС:

Более подробно как заполнить расчет 4-ФСС в 1С ЗУП 3.0 рассмотрено на , в модуле .

Поставьте вашу оценку этой статье: